Налоговое планирование: законные способы снижения налогов

Если Ваш рабочий график и загруженность домашними заботами не позволяют посещать занятия в классе – дистанционный курс «Налоговое планирование» – это прекрасная возможность изучить основы и практические рекомендации налогового планирования и получить Сертификат, подтверждающий обучение на курсе.

Коротко о курсе

|

Стоимость: 3 430 руб. |

|

Миляев Алексей Владимирович Автор и преподаватель курса Кандидат экономических наук

Профессиональный опыт в налоговой и финансовой сфере свыше 15 лет, в том числе в органах Федеральной налоговой службы РФ. В настоящее время занимается налоговым консультированием. Отедьные консультации по налогообложению включены в информационную базу СПС "КонсультантПлюс". Автор нескольких изданий и более 10 публикаций в сфере налогов и налогообложения.

|

Курс имеет четкую практическую направленность, поэтому включает многочисленные практические примеры, задания и тесты. Учебный материал во многом представлен в виде рисунков и таблиц, что делает процесс изучения курса более легким и эффективным.

В результате изучения курса «Налоговое планирование» формируется прочная база знаний о значении, целях и задачах налогового планирования в хозяйственной деятельности организаций и индивидуальных предпринимателей. При этом главное место занимают вопросы практических методов и способов минимизации налоговых и иных обязательных выплат в бюджет и внебюджетные фонды.

Курс строится на нормах действующего законодательства в сфере налогообложения, а также опыте налоговых менеджеров и консультантов по разработке схем налоговой оптимизации. Полученные в ходе изучения курса знания помогут работникам предприятий, а также индивидуальным предпринимателям законными способами и методами оптимизировать налоговые платежи.

Программа курса

Урок 1. Теоретические и организационно-правовые основы налогового планирования

Понятие налогового планирования, его основная задача и значение. Классификация видов налогового планирования. Принципы налогового планирования. Этапы осуществления налогового планирования. Пределы налогового планирования. Уклонение от уплаты налогов: понятие, виды и ответственность. Практические задания и контрольные вопросы.

Урок 2. Анализ налогообложения и планирование налогов в деятельности хозяйствующего субъекта

Основы налогового менеджмента. Анализ налогообложения деятельности хозяйствующего субъекта. Анализ динамики и структуры налоговых платежей. Анализ влияния налоговых платежей на экономические и финансовые показатели. Понятие и метод расчета налоговой нагрузки предприятия. Планирование налогов в деятельности хозяйствующего субъекта. Организационная структура и информационное обеспечение налогового планирования. Основные направления оптимизации налогообложения хозяйствующего субъекта. Практическое задание и контрольные вопросы.

Урок 3. Учетная политика организации как метод оптимизации налогообложения

Учетная политика организации как метод налоговой оптимизации. Порядок оформления учетной политики организации. Выбор метода признания доходов и расходов. Выбор метода начисления амортизации на основные средства. Выбор метода списания стоимости материально – производственных запасов. Создание резерва по сомнительным долгам. Практические задания и контрольные вопросы.

Урок 4. Договорная политика организации как метод оптимизации налогообложения

Использование взаимосвязей налогового и гражданского законодательства в целях оптимизации налогообложения. Договорная политика организации как метод налоговой оптимизации. Анализ налоговых последствий при приобретении товаров у лиц, не уплачивающих НДС. Использование в налоговом планировании посреднических договоров. Налоговая оптимизация при использовании давальческого сырья. Практические задания и контрольные вопросы.

Урок 5. Оптимизация при применении специального налогового режима

Упрощенная система налогообложения. Комплексный пример выбора системы налогообложения. Единый налог на вмененный доход для отдельных видов деятельности. Практические задания и контрольные вопросы.

Урок 6. Формы изменения сроков уплаты налога. Особые экономические зоны в России

Отсрочка и рассрочка по уплате налогов. Инвестиционный налоговый кредит. Условия изменения срока уплаты налогов. Порядок и условия предоставления отсрочки или рассрочки по уплате налогов. Порядок и условия предоставления инвестиционного налогового кредита. Прекращение действия отсрочки, рассрочки или инвестиционного налогового кредита. Особые экономические зоны в России. Понятие, цели создания и типы особых экономических зон. Создание и прекращение существования особых экономических зон. Положение резидентов особых экономических зон. Налогообложение и таможенный режим в особых экономических зонах. Контрольные вопросы.

Урок 7. Налоговое планирование и налоговый контроль

Порядок уплаты налогов и сборов. Принудительная уплата налогов и сборов. Организация налогового контроля. Учет налогоплательщиков. Проведение налоговых проверок. Принципы определения цены товаров (работ, услуг) для целей налогообложения. Акт налоговой проверки. Контрольные вопросы.

Преподаватель (куратор) курса

Каждый студент имеет своего личного преподавателя – автора данного дистанционного курса, который курирует его обучение на протяжении изучения всего курса. Преподаватель в случае необходимости дает рекомендации и пояснения, отвечает на заданные вопросы, касающиеся представленного в уроках материала, осуществляет контроль его освоения.

Выполнение контрольных заданий

Каждый урок заканчивается практическими контрольными заданиями: вопросами для самоконтроля, практическими задачами и тестовыми вопросами. К практическим задачам отдельно приведено их решение. Правильность прохождения тестов можно самостоятельно проверить в режиме онлайн. Данные практические задания показывают уровень усвоения материалов курса.

После успешного выполнения итогового тестового задания Вы получаете Сертификат об обучении на курсе. Продолжительность курса: 42 часа.

Стоимость обучения составляет 3 430 руб. Оплата производится перед началом изучения очередного урока в размере 490 руб.

Стоимость обучения, материалы курса, составленные профессионалами-практиками, систематическая оценка Вашего прогресса в обучении плюс регулярное участие преподавателя в учебном процессе является достойной альтернативой очного обучения, не уступая ему по качеству, но значительно по более низкой цене.

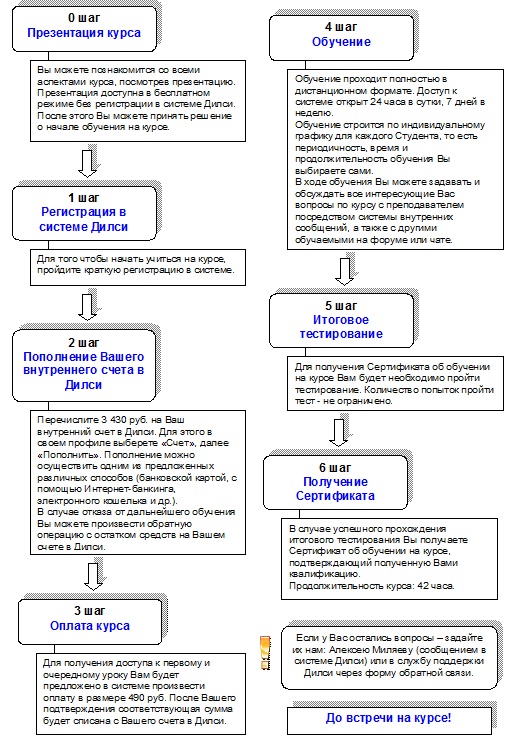

Как проходит обучение на курсе

Вы можете ознакомится с презентацией курса «Налоговое планирование: законные способы снижения налогов» в режиме бесплатного доступа.

© Миляев А.В., 2014

Training program

- Презентация

- Урок 1. Теоретические и организационно-правовые основы налогового планирования

- 1. Понятие налогового планирования, его основная задача и значение

- 2. Классификация видов налогового планирования

- 3. Принципы налогового планирования

- 4. Этапы осуществления налогового планирования

- 5. Пределы налогового планирования

- 6. Уклонение от уплаты налогов: понятие, виды и ответственность

- Самоконтроль. Практические задания по Уроку 1.

- Урок 2. Анализ налогообложения и планирование налогов в деятельности хозяйствующего субъекта

- 1. Основы налогового менеджмента

- 2. Анализ налогообложения деятельности хозяйствующего субъекта

- 3. Планирование налогов в деятельности хозяйствующего субъекта

- 4. Организационная структура и информационное обеспечение налогового планирования

- 5. Основные направления оптимизации налогообложения хозяйствующего субъекта

- Самоконтроль. Практические задания по Уроку 2.

- Урок 3. Учетная политика организации как метод оптимизации налогообложения

- 1. Учетная политика организации как метод налоговой оптимизации

- 2. Порядок оформления учетной политики организации

- 3. Выбор метода признания доходов и расходов

- 4. Выбор метода начисления амортизации на основные средства

- 5. Выбор метода списания стоимости материально–производственных запасов

- 6. Создание резерва по сомнительным долгам

- Самоконтроль. Практические задания по Уроку 3.

- Урок 4. Договорная политика организации как метод оптимизации налогобложения

- 1. Использование взаимосвязей налогового и гражданского законодательства в целях оптимизации налогообложения

- 2. Договорная политика организации как метод налоговой оптимизации

- 3. Анализ налоговых последствий при приобретении товаров у лиц, не уплачивающих НДС

- 4. Использование в налоговом планировании посреднических договоров

- 5. Налоговая оптимизация при использовании давальческого сырья

- Самоконтроль. Практические задания по Уроку 4.

- Урок 5. Оптимизация при применении специального налогового режима

- 1. Упрощенная система налогообложения

- 2. Комплексный пример выбора системы налогообложения

- 3. Единый налог на вмененный доход для отдельных видов деятельности

- Самоконтроль. Практические задания по Уроку 5.

- Урок 6. Формы изменения сроков уплаты налога. Особые экономические зоны в России.

- 1. Отсрочка и рассрочка по уплате налогов. Инвестиционный налоговый кредит. 1.1 Условия изменения срока уплаты налогов

- 1.2 Порядок и условия предоставления отсрочки или рассрочки по уплате налогов

- 1.3 Порядок и условия предоставления инвестиционного налогового кредита

- 1.4 Прекращение действия отсрочки, рассрочки или инвестиционного налогового кредита

- 2. Особые экономические зоны в России. 2.1 Понятие, цели создания и типы особых экономических зон

- 2.2 Создание и прекращение существования особых экономических зон

- 2.3 Положение резидентов особых экономических зон

- 2.4 Налогообложение и таможенный режим в особых экономических зонах

- Самоконтроль. Практические задания по Уроку 6.

- Урок 7. Налоговое планирование и налоговый контроль

- 1. Порядок уплаты налогов и сборов

- 2. Принудительная уплата налогов и сборов

- 3. Организация налогового контроля

- 4. Учет налогоплательщиков

- 5. Проведение налоговых проверок

- 6. Принципы определения цены товаров (работ, услуг) для целей налогообложения

- 7. Акт налоговой проверки

- Самоконтроль. Практические задания по уроку 7.

- Словарь основных терминов

- Список использованных источников

- Итоговое тестирование для оценки полученных знаний

- Анкета оценки качества курса

- Сертификат об окончании курса